國內A股寒風驟起!被否21家,終止173家!是2020年的2倍!

2021年以來,在國內IPO監管收緊背景下,國內IPO熱潮不斷降溫,審核通過率也在悄然下降。

2021年以來截至10月14日,共有358家公司首發上會,其中333家通過,21家未通過,4家暫緩表決。

333家通過當中,其中滬市主板74家,科創板126家,深市主板27家,創業板106家。

在IPO企業否決率升高的同時,終止審查的企業數也在攀升。據了解,截至10月14日,年內IPO主動撤材料企業數量已達173家,遠遠超過2020年全年終止IPO企業,2020年全年合計僅有82家終止審核。其中創業板87家、科創板62家、滬深主板24家,今年撤材料的企業中還包括聯想集團、吉利汽車、京東數科等明星企業。

國內擬IPO企業撤單的原因是多元的,有些企業是擔心監管趨緊,現階段基本面無法支撐上市;有的企業怕經不起現場檢查,一旦被否決耽擱上市進程;有些企業是在短期內遭遇了一些被舉報等重大事項,還有一些公司可能因上市計劃改變而撤回材料,另外問詢力度也在不斷彰顯監管威力,創業板終止企業深圳**光電股份有限公司歷經了5輪審核問詢后撤回了上市申請,問詢過程中,公司的信披質量、股東代持、上半年業績下滑三成、客戶粘性不足、存在諸多訴訟等問題受到關注。 赴美上市將成為下一個風口!納斯達克今年前三季度迎來560多家上市公司!

赴美上市將成為下一個風口!納斯達克今年前三季度迎來560多家上市公司!

近日,納斯達克美國西部上市和資本市場主管杰夫·托馬斯(Jeff Thomas)表示,納斯達克今年的首次公開發行(IPO)活動“出人意料”。截至2021年前三個季度,通過傳統的IPO、特殊目的收購公司(SPAC)和直接上市(DPO)多種方式,超過560家公司在納斯達克完成上市,籌資1360億美元。其中,僅第三季度,納斯達克就迎來了147家公司,籌資超過290億美元。

“如果追溯到兩年前的2019年,我們全年共進行了124次IPO,籌資240億美元。”托馬斯在接受彭博社采訪時表示。“這一增長很大一部分來自SPAC的IPO。但即使你只看運營公司,我們今年已經有超過250家運營公司上市,這真是太瘋狂了。”

第三季度最著名的上市公司包括:

在線券商 Robinhood (HOOD)

數字匯款公司 Remitly (RELY)

食品公司 Sovos (SOVO)

體育博彩和娛樂解決方案公司 Sportradar (SRAD)

SaaS解決方案提供商 Freshworks (FRSH)

數據和分析提供商 Amplium (AMPL),該公司通過直接上市

“今年,納斯達克籌集了有史以來最多的資金。”納斯達克證券交易所總裁尼爾森·格里格斯(Nelson Griggs)在接受雅虎財經(Yahoo Finance)采訪時表示。“因為有一個非常非常健康的通道,這為秋季的上市活動奠定了基礎,你已經看到了一些申請文件。本周,即將上市的有Gitlab、AvidXchange,緊接著消費者技術和醫療保健領域將有更多。”

托馬斯也表達了同樣的看法,承認納斯達克“今年秋季的上市活動非常活躍”,許多技術、生物技術和零售公司都準備上市。

“人們希望利用IPO市場上具有吸引力的估值和資本,因此他們希望在窗口打開時籌集資金,”托馬斯說。

展望2022年,托馬斯認為,IPO市場的勢頭很可能會繼續,“只要我們現在擁有一個良好的估值環境,而且我們沒有看到任何改變的跡象。”

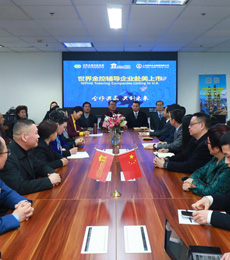

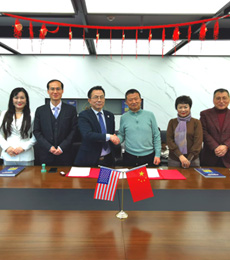

世界金融控股集團(美國上市股票代碼WFHG),是一家專業協助企業在國內外上市融資進入資本市場的全方位資本運作服務機構。提供中國證券市場上市、美國證券市場IPO、SPAC等上市及投資服務。含輔導上市、頂層設計、市值管理、投資融資、并購重組等資本運作。集團獨創IAPO的資本運作上市模式,根據企業的實際情況,規劃最合適的上市路徑,提高企業上市成功率。可協助企業同時多地融資上市,先利用美國資本市場多元化,輕松的在多個板塊融資上市,之后符合香港或國內上市條件,再回來實現兩地或多地方上市融資。

集團控股的上海控本企業管理有限公司為上市配套服務機構,主營知識產權出資與資本運作業務。協助企業研發知識產權,經過專業機構審計驗資后,作為股東出資成為公司資產,將注冊資本轉化為實繳資本及資本公積,幫助企業改善財務狀況,降低企業負債率,提高企業凈資產,改善各類資產的比重,同時協助所輔導的企業對接投資機構,讓企業能夠輕松融資,快速上市。集團在美國、英國、上海、西安等地設立辦公室,依托鼎立陸家嘴CBD商務版塊,匯聚全球各行業精英翹楚,精進專業、聚集資源,共同為企業服務。集團與國內外眾多的PE基金、私募股權基金、風投、創投等投資機構長期合作。團隊具有數十年投融資、企業上市、資本運作成功案例,已幫助眾多企業獲得融資上市,成為知名企業。

來源:綜合網絡 世界金控媒資部整合編輯

? 免責聲明:本平臺內容部分來源于網絡,信息僅供參考,本平臺不承擔責任。如果侵犯您的權益請及時告知我們,我們將于第一時間刪除。